کابران گرامی این بسته شامل دانلود پاورپوینت با موضوع ریسک و بازده می باشد از ویژگی های این بسته میتوان به جامع و کاربردی بودن آن،قابل فهم و روان به صورت حرفه ای و رنگی اشاره کرد این پاورپوینت در حجم ۳۴ اسلاید می باشد.

دانلود پاورپوینت با موضوع ریسک و بازده

مقدمه

اساس و بنیان فکری برای سنجش رابطه بین ریسک و بازده در چهارچوبی بنام ” مدل قیمت گذاری دارایی سرمایه ای” بسط و گسترش یافته است .

این مدل ابتدا توسط ” شارپ ، لینتنر ، میلر و مود یگلیانی” در دهه ۱۹۶۰ پیشنهاد و توسعه یافت ، سایرین آن را بسط دادند و امروزه پیشرفت و توسعه یافته است . این مدل تحلیل هزینه سرمایه ای و بودجه بندی سرمایه ای در یک موسسه را اصلاح می کند.

دانلود پاورپوینت ریسک و بازده

در این فصل دارایی سرمایه ای برای رسیدن به بازده مورد انتظار بسط داده می شود و در نهایت ” بازده مورد انتظار ” و ” هزینه سرمایه ای” را با هم مقایسه می کنیم . ما این کار را بدون استنتاج و استخراج عواملی از تئوری ” دارایی سرمایه ای ” که شدیداً وابسته به ریاضیات پیچیده است انجام خواهیم داد.

حقیقت اساسی و برجسته این تئوری و بکارگیری آن در وضعیت های بودجه بندی سرمایه ای می تواند بدون وجود روابط کمی بین آنها مشاهده شود.

معنی و مفهوم ریسک

در ارزیابی و بودجه بندی یک طرح ، شرکت باید امکان رسیدن یا نرسیدن به بازده پیش بینی شده را بررسی کند در فرایند تصمیم گیری ارزیابی این امکان را میزان ریسک می نامند . بعبارت دیگر احتمال اینکه ، بازده واقعی یک سرمایه گذاری کمتر از بازده پیش بینی شده باشد ریسک نامیده می شود و یا میزان تغییر پذیری در بازده حاصل از یک سرمایه گذاری را ریسک می نامند.

دانلود پاورپوینت با موضوع ریسک و بازده

روشهای بسیاری برای اندازه گیری ریسک وجود دارد که معمولاً سه روش ذیل مورد استفاده قرار می گیرد:

۱-ضریب بتا

ضریب بتا یک معیار و مقیاس ریاضی است که ریسک یک دارایی را از نقطه نظر اثرات آن روی گروهی از داراییها بررسی و اندازه گیری می کند ، که به آن پورتفولیو[۲] می گویند و فقط با ریسک بازار و همچنین با سرمایه گذاری که دارای سهام و اوراق قرضه است ارتباط دارد. این ضریب از طریق محاسبات ریاضی استنتاج می شود . هر چه ضریب بتا بزرگتر باشد نشان دهنده ریسک بالاتری است ، و ضریب پائین تر نشان دهنده سطح ریسک پایین تری می باشد.

۲-انحراف استاندارد

انحراف استاندارد در واقع یک مقیاس پراکندگی بازده های پیش بینی شده است ، بطوریکه این بازده ها به توزیع نرمال نزدیکتر می شوند. انحراف استاندارد یک مفهوم آماری است که کاربرد وسیعی در اندازه گیری ریسک سرمایه گذاریها دارد . هر چه مقدار عددی انحراف معیار بیشتر باشد به همان نسبت میزان پراکندگی بازده و در نتیجه ریسک آن طرح نیز بالاتر خواهد بود ، و بالعکس انحراف استاندارد پایین دارای پراکندگی بازده کم و نشانده ریسک کمتر است .

معنی و مفهوم ریسک

۳- تخمینهای ذهنی

اندازه گیری ذهنی ریسک وقتی صورت می گیرد که تخمینهای کیفی بیشتر از تخمینهای کمی در اندازه گیری پراکندگی ها بکار روند . بعنوان مثال یک تحلیل گر ممکن است پیش بینی کند که یک طرح دارای ریسک پایینی است به این مفهوم که از نظر تحلیل گر پراکندگی بازده ها زیاد نیستند .

در این بخش معنی و مفهوم ” ریسک ” را در ارتباط با ” پراکندگی بازده ” بکار خواهیم برد و این حقیقت را در نظر می گیریم که نگرشهای ریاضی در تخمین چنین پراکندگی هایی می تواند بکار رود . در این فصل سطح ریسک طرحها را به تکنیکهای ذهنی محدود خواهیم کرد .

دانلود رایگان پاورپوینت ریسک و بازده

معنای بازده

نرخ بازده یک سرمایه گذاری ، مفهومی است که از نظر سرمایه گذاران مختلف معانی متفاوتی دارد . برخی از شرکتها در جستجوی بازده کوتاه مدت نقدی هستند و ارزش کمتری به بازده بلند مدت می دهند . چنین شرکتهایی ممکن است سهام شرکتهایی را که سود سهام نقدی زیادی پرداخت می کنند ، خریداری کنند . برخی دیگر از سرمایه گذاران در درجه اول به رشد و توسعه اهمیت می دهند ، این قبیل شرکتها در جستجوی پروژه هایی هستند که در بلند مدت در آمد بیشتری را عاید آنها می کند . برخی از سرمایه گذاران بازده سرمایه گذاری را با استفاده از نسبتهای مالی تعیین می کنند . این قبیل سرمایه گذاران در شرکتهایی که بازده سرمایه یا ارزش ویژه آنها بسیار بالا باشد سرمایه گذاری می کنند .

دانلود پاورپوینت ریسک و بازده

در این فصل روش تنزیل گردش وجوه[۳] با استفاده از روشهای ” نرخ بازده داخلی ” یا ارزش فعلی خالص ( فصل ۸) انجام می گیرد . فرض می کنیم که هر گونه سرمایه گذاری نیاز به یک پرداخت نقدی اولیه دارد و شامل جریانات نقدی ( عایدی ) آتی در دورۀ معینی باشد و از آنجا که مفهوم بازده در فصل (۸) بطور کامل تشریح شد ، لذا در این فصل تکرار نمی شود .

رابطه ریسک و بازده

بازده مورد نظر هر سرمایه با سطح ریسک

دانلود پاورپوینت با موضوع ریسک و بازده

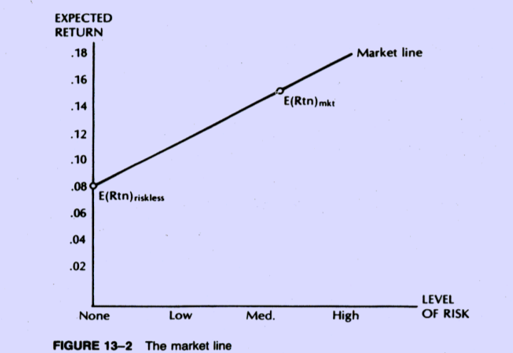

آن یک رابطه بنیادی و اساسی دارد، بطوریکه زمانی یک طرح با ریسک بسیار بالا قابل قبول است که بازده پیش بینی شده آن نیز ، بسیار بالا باشد. به عبارت دیگر طرحی که دارای ریسک بسیار بالا باشد ، ولی بازده پیش بینی شده پایین باشد، طرح قابل قبول نخواهد بود.رابطه ریسک و بازده در شکل زیر نشان داده شده است .

در بازار سرمایه گذاری ،”خط بازار” ممکن است به عنوان یک الگوی کلی ریسک وبازده در نظر گرفته شود.خط بازار در شکل زیر نشان داده شده است .

دو جزء تشکیل دهنده ریسک

در محدودۀ تعریف کلی از ریسک به عنوان پراکندگی بازده ، دو عامل مهم وجود دارد:

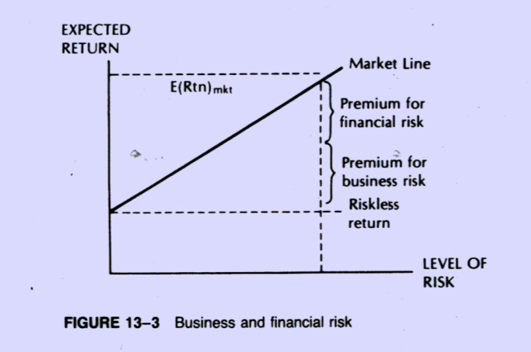

۱-ریسک تجاری: ریسک تجاری موقعیتی است که شرکت قادر به بهره برداری مناسب از دارایی های خریداری شده نباشد . به عنوان مثال ، امکان بهره برداری مناسب از ماشین خریداری شده وجود نداشته باشد ، یا اینکه محصولات تولیدی این ماشین قابل فروش نباشد و یا شرکت با سایر مشکلاتی مواجه شود که باعث زیان شود . بطور کلی ریسک تجاری شامل کلیه مشکلات عملیاتی می باشد .

۲-ریسک مالی:شرایطی است که سرمایه گذاری ، گردش نقدی کافی برای پرداخت بهرۀ وامهای دریافتی ، باز پرداخت بدهی ها و سود مورد انتظار نداشته باشد . اگر بازدهی یک شرکت کاهش یابد ، شرکت ممکن است قادر به پرداخت هزینه های عملیاتی خود باشد ، ولی قادر به تامین هزینه های مالی سرمایه گذاری نخواهد بود .

دو جزء تشکیل دهنده ریسک در ” خط بازار” وجود دارند . مجموعه پیشنهادات بازار هر دو نوع ریسک تجاری و مالی را شامل می شود .شکل زیر نشاندهنده ریسک تجاری و مالی چهارچوب دارایی سرمایه ای است .

دانلود پاورپوینت ریسک و بازده

خط بازار در یک بازار غیر موثر(ناکارا)

در یک بازار موثر(کارامد)کلیه داراییها تحت یک رابطه مشخص بین ریسک و بازده مورد معامله واقع می شوند . بنابراین کلیه سهام ها ، اوراق قرضه و داراییهای سرمایه ای در نقاطی بر روی خط بازار قرار می گیرند . در یک بازار غیر موثر ، بعضی از داراییها بازدهی بیشتری نسبت به سایر داراییها در یک سطح معین ریسک خواهند داشت و موقعیت کلیه داراییها بر روی خط بازار قرار نمی گیرند.شکل زیر یک خط بازار و داراییها ی مستقل رادر یک بازار غیر موثر نشان می دهد .

منحنی های بی تفاوتی سرمایه گذار

از طریق بکارگیری و استفاده از منحنی های بی تفاوتی می توان نظرات سرمایه گذاران را در مورد ریسک مشخص کرد . یک منحنی بی تفاوتی نشان دهنده رابطه بین دو متغیر ریسک و بازده می باشد . به عنوان مثال ، شرکتی را در نظر بگیرید که در صورت کسب بازده ۱۱% ، هیچ ریسکی را نمی پذیرد و اگر آن شرکت ریسک پایینی را بپذیرد انتظار بازدهی ۱۳% را از آن طرح خواهد داشت . سطح ریسک متوسط پایین انتظار بازده ۱۵% را دارد . ریسک متوسط انتظار بازدهی ۱۷% دارد ، ریسک متوسط بالا یا بسیار بالا قابل قبول نیست . آنجایی که ریسک یک متغیر مستقل می باشد ، آنرا در روی محور x یا محور افقی قرار می دهیم.

شرکت سرمایه گذار می تواند بین سطوح مختلف ریسک و بازده انتخاب های متفاوتی داشته باشد .

پاورپوینت ریسک و بازده

در صورتیکه هر دو طرح ، اوراق قرضه با ۱۱% و بدون ریسک و همچنین طرح با بازده ۱۵% با ریسک متوسط پایین در دسترس باشند برای شرکت سرمایه گذار تفاوتی نخواهد داشت که کدامیک از این سرمایه گذاریها را انتخاب کند.

ریسک و بازده مورد انتظار

به منظور تکمیل ارتباط بین ریسک و بازده ” خط بازار” و منحنی بی تفاوتی را در نظر می گیریم . سرمایه گذاری بهینه در نقطه ای خواهد بود که منحنی بی تفاوتی با خط یکی از سرمایه گذاریها مماس شود . این مورد در شکل زیر برای یک بازار ناقص نشاتن داده شده است. چند منحنی بی تفاوتی در این شکل نشان داده شده است, از آنجا که شرکت به سمت سرمایه گذاری های موجود در بازار حرکت می کند ، وقتی که منحنی بی تفاوتی در نقطه ای به یکی از حالتهای سرمایه گذاری برسد ، این نقطه ای است که شرکت سرمایه گذار به یک سطح ریسک قابل قبول و رضایت بخش برای سرمایه گذاری دست پیدا می کند.

روش میانگین موزون بازده مورد انتظار

حال با استفاده از تئوری مناسب موجود برای بررسی بازده مورد انتظار حاصل از یک سرمایه گذاری ، ابتدا سطح ریسک و سپس میزان بازده حاصل از سرمایه گذاری ها را محاسبه کرده و سپس با مقایسه آنها نتیجه می گیریم که هر چه ریسک سرمایه گذاری بالاتر باشد دانلود پاورپوینت سیستم های اطلاعاتی ، بازده مورد انتظار آن بیشتر خواهد بود . این شیوه برای بودجه بندی سرمایه ای پروژه ها ، خرید اوراق قرضه و سایر اوراق بهادار ، خرید سهام عادی و هرگونه سرمایه گذاری مالی مورد استفاده قرار می گیرد.

روش دارایی سرمایه ای ، متدولوژی مرسومی برای تعیین بازده مورد انتظار شرکت در رابطه با طرحهای جدید نیست . هنوز شرکت های زیادی روش میانگین موزون هزینه های وام و بازده حقوق صاحبان سهام را به منظور محاسبه بازده مورد انتظار کل بکار می برند . در این بخش روش میانگین موزون بررسی و با روش دارایی سرمایه ای مقایسه می شود.

- لینک دانلود فایل بلافاصله بعد از پرداخت وجه به نمایش در خواهد آمد.

- در صورتی که به هر دلیلی موفق به دانلود فایل مورد نظر نشدید با ما تماس بگیرید.

- آیدی تلگرام:

- شماره تماس: 09055863256

هیچ دیدگاهی برای این محصول نوشته نشده است.